Wir sind es in Ungarn gewohnt, dass vor dem Jahresabschluss die Entscheidungsträger der Unternehmen und die Wirtschaftsfachleute jedes Jahr aufs Neue vor Aufgaben gestellt werden. Im optimalen Fall bereiten sich die Geschäftsführung sowie die Mitarbeiter für Rechnungslegung und Steuerzahlung zusammen auf den Jahresabschluss vor. Warum wäre das in diesem Jahr anders?

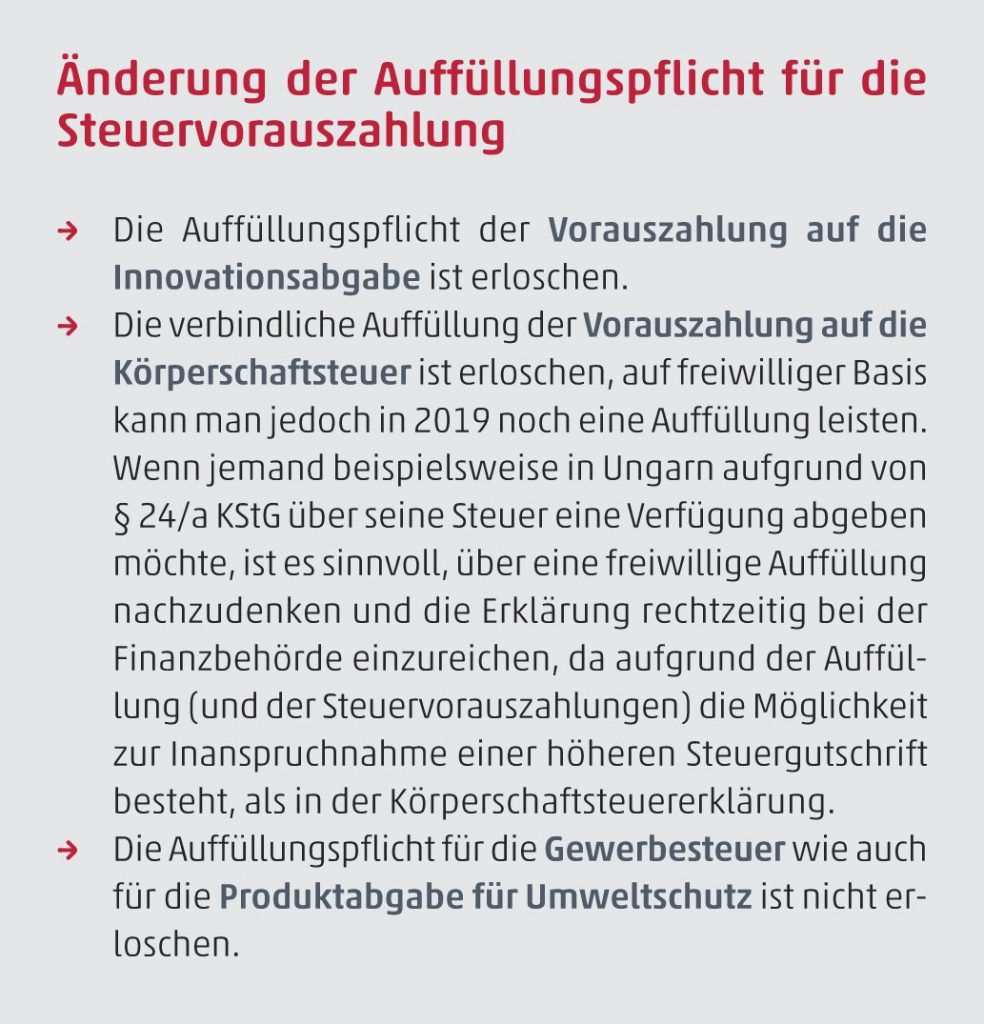

Die Auffüllungspflicht für die Steuervorauszahlung wurde zum Teil optional und die Entscheidungsfindung ist auch in anderen Fragen unumgänglich

In früheren Jahren zwang das System der Steuerauffüllung vom 20. Dezember die Akteure des ungarischen Wirtschaftslebens dazu, als Teil der Vorbereitung auf den Jahresabschluss bereits im Laufe des Berichtsjahres die vom Gesichtspunkt ihres Unternehmens optimalsten Geschäftsentscheidungen zu fällen.

In diesem Jahr wurde das verbindliche System der Steuerauffüllung zum Teil beseitigt, was jedoch nicht bedeutet, dass man die üblichen Berechnungen (zum Teil oder ganz) nicht vornehmen müsste oder man vor dem Jahresabschluss nicht zahlreiche Geschäftsentscheidungen fällen müsste.

Fragen in Verbindung mit Kursverlusten und -gewinnen, die man auch schon vor dem Jahresabschluss durchdenken sollte

Fragen in Verbindung mit Kursverlusten und -gewinnen, die man auch schon vor dem Jahresabschluss durchdenken sollte

Welche verantwortliche Führungskraft hat in letzter Zeit in Ungarn beim Anblick der Kursentwicklung nicht darüber nachgedacht, wie die Kursverluste das Ergebnis zum Jahresende, die Dividendenausschüttung oder eine vorgesehene Kreditaufnahme, ein Leasing, eine Ausschreibung usw. beeinflussen wird? Eine Wirtschaftsführung mit Verlust kann beispielsweise im Falle der Verbrauchsteuer ein Hindernis für die Steuerrückerstattung sein. Gleichzeitig verursachen auch bedeutende Kursgewinne (denen im folgenden Jahr Verluste folgen) nicht unbedingt Freude.

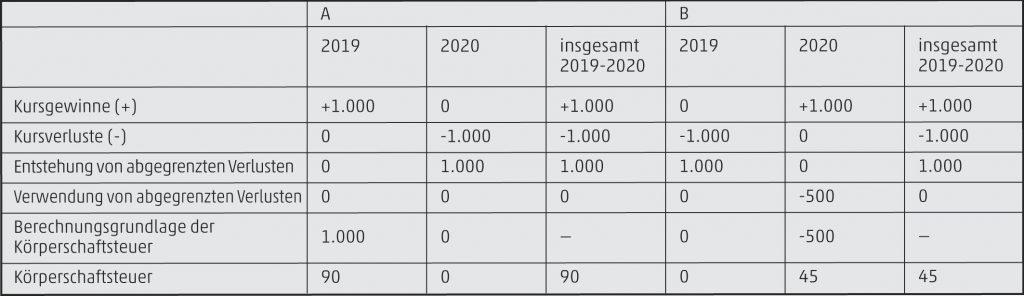

Schauen wir uns ein einfaches Beispiel an, in dem wir nur die Wirkung der Kursgewinne bzw. -verluste berücksichtigen! Auch bei den im Beispiel angeführten Fällen A und B stimmt es zwar, dass das Ergebnis vor Steuern der zwei Jahre insgesamt null ist, d. h. sich die Kursgewinne und -verluste in der Perspektive von zwei Jahren gegenseitig ausgleichen. Einen Unterschied gibt es jedoch bei der Höhe der Körperschaftsteuer. Wenn die Kursgewinne vorher realisiert werden, wird die Zahlungspflicht für die Körperschaftsteuer höher, da das Unternehmen die gebildeten abgegrenzten Verluste vor deren Entstehung nicht verwenden darf.

Bei den buchhalterischen Abrechnungen besteht in bestimmten Fällen in Verbindung von Kursverlusten eine Möglichkeit zur Bildung einer Rechnungsabgrenzung und zur Senkung bzw. zur Erhöhung der Berechnungsgrundlage der Körperschaftsteuer in Verbindung von Kursgewinnen bzw. -verlusten.

Bei Unternehmen, die bedeutenden Kursschwankungen ausgesetzt sind, ist es eine Überlegung wert, die Buchhaltung auf die Fremdwährung umzustellen. Die Geschäftsentscheidung dazu muss vor dem Jahresabschluss, noch im Laufe des Berichtsjahres gefällt werden, es reicht aus, daran zu denken, dass die Buchhaltung des nächsten Jahres bereits in der neuen Währung vorzunehmen ist und auch die Bücher in der neuen Währung eröffnet werden müssen. Mit der Entscheidung sind natürlich auch firmenrechtliche Aufgaben verbunden.

An welche weiteren Wahlmöglichkeiten sollten wir (auch) noch vor dem Jahresabschluss denken?

Eine neue verbindliche Vorschrift ist ab 2020 in Ungarn die Abrechnung der Umsätze im Verhältnis zum Fertigstellungsgrad, die aber schon beim Jahresabschluss von 2019 gewählt werden kann. Vergessen wir aber nicht, dass die im Verhältnis zum Fertigstellungsgrad verrechneten Umsätze auch die Bemessungsgrundlage der Gewerbesteuer erhöhen können!

Die Obergrenze der Entwicklungsrücklage ist pro Steuerjahr auf 10 Milliarden HUF (ca. 30 Millionen EUR) angestiegen. Mit diesen Änderungen kann das Eigenkapital bzw. die Besteuerungsgrundlage geändert werden. Rechnungslegungsgesetz und Körperschaftsteuergesetz enthalten auch zahlreiche sonstige Wahlmöglichkeiten, die man vor dem Jahresabschluss durchdenken sollte.

Wenn die Berechnungen zeigen, dass die Eigenkapitallage nach dem Jahresabschluss wahrscheinlich den gesetzlichen Vorschriften nicht entsprechen wird, kann es sinnvoll sein, über einen Forderungserlass oder eine kostenlose Übergabe zu entscheiden, und das noch im Laufe des Berichtsjahres durchzuführen. Wenn sich die Berechnungsgrundlage der Körperschaftsteuer so entwickelt, kann man mit diesen Methoden das Eigenkapital am kosteneffizientesten wiederherstellen.

Bei Unternehmen, die noch in diesem Jahr erwägen, Ihr Geschäft zu schließen, oder die bereits schon in Liquidation stehen, (insbesondere, wenn die freiwillige Schließung durch die Zahlungsunfähigkeit der Käufer erzwungen wird) kann der Aufschub der Schließung eine gute Entscheidung sein. Ab 2020 kann nämlich die Mehrwertsteuer der als uneinbringliche Forderungen abgerechneten und in den Büchern als solche ausgewiesenen Entgelte zurückgefordert werden, genauer gesagt, kann eine nachträgliche Senkung der Besteuerungsgrundlage in Anspruch genommen werden. Wie wir das bei den günstigen Steueränderungen in Ungarn gewohnt sind, müssen zur tatsächlichen Inanspruchnahme zahlreiche Bedingungen gemeinsam erfüllt werden. Die Gesetzesänderung bezieht sich auch auf die Forderungen, bei denen der Erfüllungszeitpunkt der als Grundlage der Abrechnung als uneinbringliche Forderungen dienenden Lieferungen von Gegenständen oder Dienstleistungen auf einen Zeitpunkt nach dem 31. Dezember 2015 fällt.

Auch aufgrund der oben vorgestellten Beispiele ist es also begründet, gleichzeitig zu durchdenken, welche Rechnungslegungs- und Steuerzahlungsentscheidungen bei den gegebenen Unternehmen möglich sind, die eine Verringerung der Verluste im Berichtsjahr zur Folge haben. Außerdem haben die Unternehmen zahlreiche, mit der Steuerzahlung verbundene und auf das nächste Jahr oder die nächsten Jahre bezogene Wahlmöglichkeiten, in Verbindung mit denen die Änderung noch im Laufe des Berichtsjahres bei der Steuerbehörde angemeldet werden muss.

Die Experten von WTS Klient Ungarn stehen ihren Klienten seit mehr als zwanzig Jahren zur Verfügung und helfen ihnen, die für ihr Unternehmen optimalsten Geschäftsentscheidungen zu fällen. Wenden auch Sie sich vertrauensvoll an uns, wenn Sie bei einer in unserem Artikel aufgeworfenen Entscheidung oder Wahlmöglichkeit unsicher sind!

Fragen in Verbindung mit Kursverlusten und -gewinnen, die man auch schon vor dem Jahresabschluss durchdenken sollte

Fragen in Verbindung mit Kursverlusten und -gewinnen, die man auch schon vor dem Jahresabschluss durchdenken sollte