Bei der Firmengründung tauchen in Ungarn zahlreiche Fragen auf, die geklärt werden müssen bzw. in Verbindung mit denen eine Entscheidung getroffen werden muss. In einem früheren Artikel legten wir bereits die Pflichten von neu gegründeten Unternehmen dar, jetzt prüfen wir eingehender den Themenbereich der Wahl der Währung.

Möglichkeiten der Wechselkurswahl

Die ungarischen Unternehmen müssen ihre Vermögenswerte bzw. Verbindlichkeiten, die in einer von ihrer Buchführung abweichenden Währung bestehen, zu einem bestimmten Wechselkurs in die von ihnen gewählte Währung umrechnen, und auf dieser Basis erscheinen diese in ihren Büchern. Dazu können sie festlegen, dass sie den Durchschnitt des vom gewählten Kreditinstitut veröffentlichten Devisenkauf- und Devisenverkaufskurses oder den von der Ungarischen Nationalbank bzw. der Europäischen Zentralbank veröffentlichten amtlichen Devisenkurs wählen.

Währungen, unter denen wir wählen können

Bei der Firmengründung in Ungarn kann es leicht passieren, dass uns als Währung, in der wir unsere Bücher führen und unsere Pflicht zur Berichterstattung erfüllen möchten, automatisch der ungarische Forint einfällt. Man sollte jedoch überlegen, ob dies tatsächlich die günstigste Lösung für unsere Gesellschaft ist. Natürlich können wir entscheiden, dass es der Forint wird. Wenn wir es jedoch für optimaler halten, kann problemlos auch der Euro oder der US-Dollar gewählt werden. Ein solcher Fall kann beispielsweise entstehen, wenn die Buchführung des Mutterunternehmens oder die Rechnungen der meisten Partner eine gegebene Währung aufweisen. Die Wahl der Währung erfordert in jedem Fall eine sorgfältige Überlegung, da sie frühestens für das dritte Geschäftsjahr nach der Entscheidung geändert werden kann, und dementsprechend sind auch die Bilanzierungs- und Bewertungsmethoden sowie die Gründungsurkunde zu ändern. Während diese Umstellung früher frühestens für das fünfte Geschäftsjahr möglich war, ist sie heute auf drei Jahre verkürzt, berührt aber auch so einen sehr langen Zeitraum.

Wir können auch entscheiden, eine andere Währung als Euro oder US-Dollar zu wählen, doch ist dies an Bedingungen geknüpft. Das ist möglich, wenn die Währung des primären Wirtschaftsumfelds der Gesellschaft von den oben genannten Währungen abweicht und mehr als 25 % ihrer Einnahmen, Kosten und Aufwendungen sowie ihrer finanziellen Vermögenswerte und Verbindlichkeiten in dieser Währung anfallen.

In Verbindung mit der Wahl der Währung ist es wichtig hervorzuheben, dass die Währung der Abschlusserstellung und der Buchführung im Sinne des ungarischen Rechnungslegungsgesetzes seit 2019 mit der im Gründungsdokument festgehaltenen Währung übereinstimmen muss. Das bedeutet unter anderem, dass wir in Ungarn das gezeichnete Kapital nicht in einer anderen Währung als der Währung eintragen dürfen, in der wir später unsere Bücher führen wollen.

Wichtigkeit der Wahl der Währung

Die Wahl der geeigneten Währung ist eigentlich nicht aus dem Grund wesentlich, in welcher Währung wir unsere Bücher prüfen können, doch kann dies auch bei einer Berichtspflicht in einer abweichenden Währung berücksichtigt werden. Viel wichtiger ist jedoch die Auswirkung aus realisierten und nicht realisierten Wechselkursdifferenzen, die sich aus Geschäften in anderen Währungen ergeben. Die laufenden und unberechenbaren Kursschwankungen wirken sich ständig auf die Ergebnisse der Gesellschaft aus. Wenn wir also wissen, dass die Gesellschaft bedeutende Geschäfte mit hohen Beträgen hauptsächlich in einer bestimmten Währung haben wird, sollte bei der Wahl der Währung entschieden werden, hier Risiken zu vermeiden.

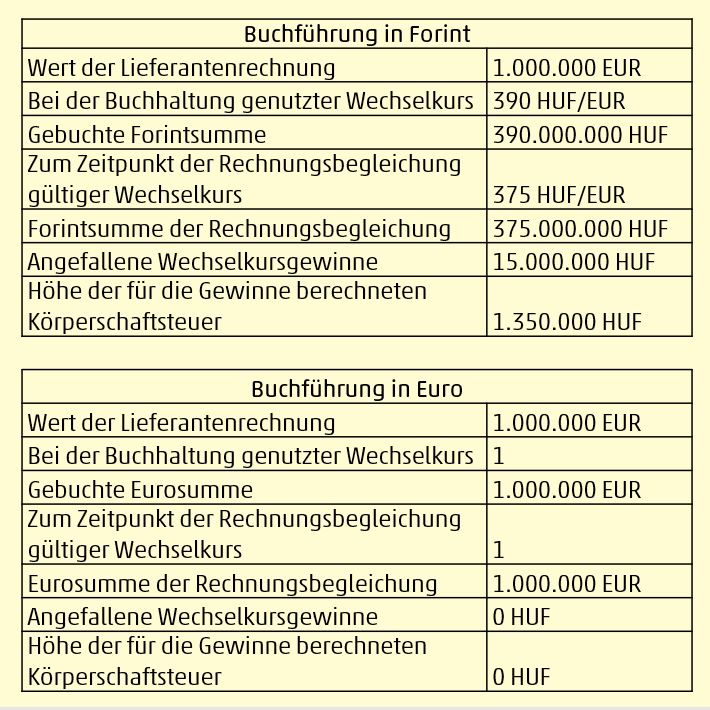

Prüfen wir, was das im Falle eines konkreten Beispiels genau bedeuten kann:

Bei der Buchführung in Forint entstanden Einnahmen aus der Wechselkursdifferenz der Rechnungen zum Zeitpunkt der Buchhaltung bzw. der Begleichung, die am Ende des Jahres zur Bemessungsgrundlage der Körperschaftsteuer gehören und so unsere Steuerpflicht erhöhen. Demgegenüber musste bei der Buchführung in Euro keine Wechselkursdifferenz abgerechnet werden, so dass dies keine Auswirkung auf unser Ergebnis hat.

Entsprechend besteht auch die Möglichkeit, dass bei der Begleichung der Rechnungen realisierte Kursgewinne entstehen, die als Finanzaufwendungen das Ergebnis und so die Steuerpflicht senken.

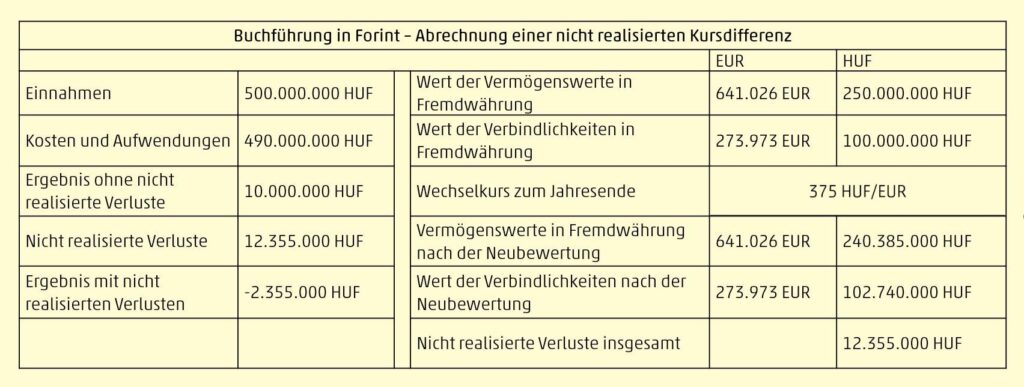

Erwähnenswert sind auch die Auswirkungen der obligatorischen Neubewertungen am Jahresende, bei denen alle Fremdwährungsposten zu dem zum gewählten Wechselkurs umgerechneten Forintwert zum Bilanzstichtag des Geschäftsjahres ausgewiesen werden müssen.

Auch aus unserem Beispiel ist ersichtlich, was für eine bedeutende Auswirkung das Ergebnis aus Wechselkursdifferenzen auf unser Unternehmen haben kann, da es unsere Steuerpflicht bedeutend erhöhen kann, wobei die Wechselkursdifferenzen das Ergebnis auch in einen Verlust verwandeln können. Diese Wirkung kann verringert werden, wenn wir bei der Wahl der Währung die für unsere Firma beste Entscheidung fällen.

Umstellung auf Fremdwährung

Wenn im Betrieb der Gesellschaft eine Änderung eintritt oder sich inzwischen herausstellt, dass die gewählte Währung doch nicht optimal erscheint, besteht die Möglichkeit zu einer Umstellung auf eine Fremdwährung. Damit hatten wir uns eingehend in unserer früheren Publikation beschäftigt.

Da die Wahl der Währung wie auch die Umstellung auf eine Fremdwährung ein komplexer Prozess mit Herausforderungen in Rechnungslegungs-, steuerrechtlichen, rechtlichen und IT-Fragen ist, lohnt es sich, genau zu recherchieren bzw. um Unterstützung zu bitten, um die wirklich beste Lösung für die Firma herauszufinden. Wenden Sie sich bitte vertrauensvoll an unsere Experten von Financial & Accounting Advisory, wir helfen Ihnen gern!