A belföldi ingatlanok piacán az elmúlt időszakban egy meglehetősen komoly ár-, és ezáltal értéknövekedési folyamat volt megfigyelhető. Ennek fényében egyre fontosabb kérdéssé vált az ingatlantranzakciók illetékkötelezettsége, és egyre kiemeltebb szerep jutott (és jut) a vevő által fizetendő visszterhes vagyonátruházási illetékkel kapcsolatos tranzakciós háttér tervezésére. Nemcsak a piaci szereplők kezelik azonban kiemelt figyelemmel az ingatlantranzakciók illetékkötelezettsége kapcsán felmerülő kérdéseket, a hazai jogalkotás is több esetben korrigált, finomított már a meglévő szabályozáson.

Ingatlantranzakciók illetékkötelezettsége ingatlan vs. ingatlanos társaság szerzése esetén

Az ingatlantranzakciók illetékkötelezettsége terén az egyik legfontosabb szabályváltozás 2010. januárban lépett életbe: ettől az időponttól már nemcsak ingatlan megszerzése (asset deal) eredményezhet visszterhes vagyonátruházási illetékfizetési kötelezettséget, hanem egy ún. belföldi ingatlanvagyonnal rendelkező társaságban fennálló legalább 75%-os – közvetett vagy közvetlen – részesedés megszerzése is (share deal).

Eszközérték számítása ingatlanos társaság megszerzése esetén

Ezt követően a jogalkotó 2021 júliusában pontosította az ingatlantranzakciók illetékkötelezettsége vonatkozásában a belföldi ingatlanvagyonnal rendelkező társaság fogalmát, bezárva ezáltal egy addig a gyakorlatban alkalmazott, visszaélésekre is lehetőséget adó gyakorlatot.

A 2021. július előtti szabályozás szerint ugyanis belföldi ingatlanvagyonnal rendelkezőnek az a társaság számított, amelynek a rendelkezésre álló utolsó mérlege (vagy nyitómérlege) szerinti eszközei között legalább 75%-os arányban ingatlan található. Abban az esetben tehát, ha a rendelkezésre álló utolsó mérlegben (vagy kezdő vállalkozás esetén a nyitómérlegben) egyáltalán nem szerepelt ingatlan (vagy annak értéke 75%-nál kisebb arányt képviselt a korrigált eszközértékben), ugyanakkor két mérlegkészítés között a társaság ingatlant szerzett, akkor annak értékét nem kellett figyelembe venni a 75%-os arány számításánál. Ezáltal olyan helyzet is előállhatott, hogy ugyan a legutolsó elfogadott beszámoló alapján egy társaság nem minősült belföldi ingatlanvagyonnal rendelkező társaságnak, azonban egy évközi, a társaságban fennálló részesedés átruházására irányuló tranzakció (share deal) zárásakor már akár szignifikáns értékű ingatlanvagyon is szerepelhetett a társaság eszközei között. Ha egy ilyen társaságot szerzett meg a vevő, akkor azt, a korábbi jogszabályi rendelkezések alapján, főszabály szerint, nem érintette az ingatlantranzakciók illetékfizetési kötelezettsége.

A 2021-ben elfogadott módosítás oly módon küszöbölte ki a fentiekből eredő, potenciális visszaéléseket, hogy a céltársaságnak tulajdonképpen egyfajta közbenső mérleget szükséges készítenie a részesedés értékesítésekor fennálló, aktuális ingatlan- és egyéb eszközértékekről. Ezen évközi kimutatás alapján szükséges eldönteni, hogy egy céltársaság belföldi ingatlanvagyonnal rendelkező társaságnak minősül-e és ezáltal vonatkozik-e a vevőre az ingatlantranzakciók illetékkötelezettsége annak megszerzése kapcsán.

Új, árbevételi korlátra vonatkozó javaslat ingatlan átruházásoknál

A 2022. év végi, tervezetten 2023. január 1-jétől hatályba lépő adótörvény módosítások között található a következő, immár ingatlanértékesítési tranzakciók kapcsán (asset deal) releváns legújabb módosítási javaslat. A javaslat az ingatlantranzakciók illetékkötelezettsége terén azon illetékmentességi jogcímet érinti, amely egyes kapcsolt vállalkozások közötti ingatlanátruházásokat mentesít a visszterhes vagyonátruházási illetékkötelezettség alól. A jelenleg hatályos szabályozás értelmében ilyenkor az adómentesség feltétele, hogy az illetékkötelezettség keletkezése időpontjában a vevő főtevékenysége saját tulajdonú, bérelt ingatlan bérbeadása, üzemeltetése (TEÁOR 68.20) vagy saját tulajdonú ingatlan adásvétele (TEÁOR 68.10) legyen.

Az Országgyűléshez benyújtott javaslat indokolása szerint visszaélésekre adhat okot, hogy az illetékmentesség feltétele tulajdonképpen egy, a főtevékenységi körre vonatkozó egyszerű változásbejelentéssel teljesíthető. Ezért a javaslat, megtartva a tevékenységi körre vonatkozó feltételt, meghatároz egy új, 50%-os árbevételi korlátot is, amelyről a vagyonszerzőnek nyilatkozni kell az adóhatóság felé. Azaz, az illetékmentesség csak abban az esetben lenne alkalmazható, amennyiben a vagyonszerző az ingatlanra vonatkozó, kedvezményezett tevékenységekből (TEÁOR 68.10 és 68.20) származó árbevétele az összes árbevételben legalább 50%-os arányt képvisel.

A javaslat a vagyonszerző előző adóévi nettó árbevételét veszi alapul az 50%-os korlát meghatározásakor. Természetesen a tevékenységüket az adott évben kezdő vállalkozások esetében is lehetőség lenne ezen mentesség alkalmazására abban az esetben, ha a vagyonszerző nyilatkozik arról, hogy nettó árbevételének legalább 50%-a kedvezményezett tevékenységekből fog származni az adott adóévben.

A pótlólagos illeték és szankció összege

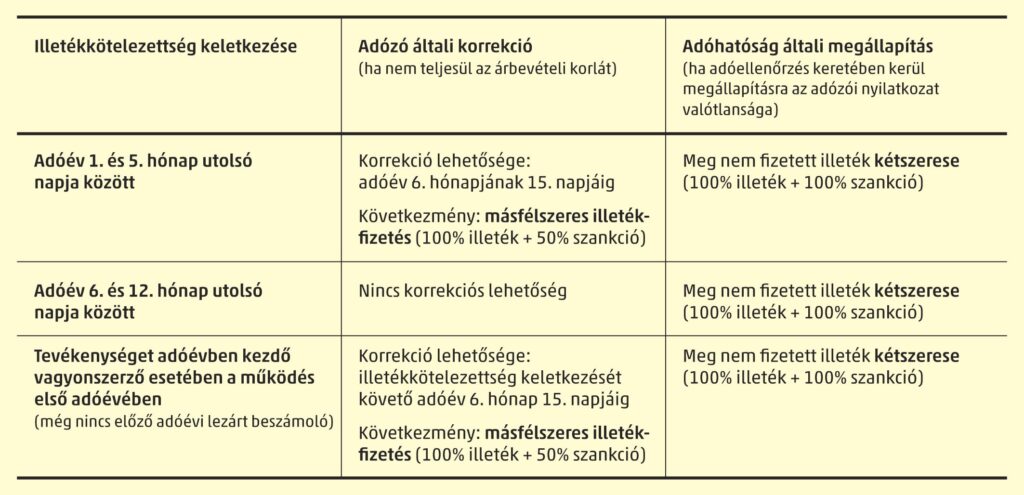

Joggal merülhet fel a kérdés, hogy a javaslat milyen szankciókat helyez kilátásba arra az esetre, ha az árbevétel megoszlására vonatkozó feltétel bármely okból nem teljesülne. Erre vonatkozóan a következő esetkörök különíthetők el.

Amennyiben a nyilatkozatban foglaltak vagy a vállalás nem teljesül, azt a vagyonszerzőnek be kell jelentenie az állami adóhatósághoz, amely a meg nem fizetett illetéket 50%-kal növelten a vagyonszerző terhére pótlólag előírja. Ha a vagyonszerző e kötelezettségének nem tesz eleget és az állami adóhatóság adóellenőrzés keretében állapítja meg a nyilatkozatban foglaltak vagy a vállalás teljesülésének elmaradását, a vagyonszerző terhére a meg nem fizetett illeték kétszeresét kell pótlólag előírni.

Amennyiben elfogadásra kerül a javaslat, a szankciók mértékének a fényében is, még kiemeltebb hangsúlyt fog kapni az ingatlantranzakciók illetékkötelezettsége, és az ezzel kapcsolatos pénzügyi és adózási tervezés.

FRISSÍTÉS (2022. december 19.): Időközben az érintett törvényjavaslat elfogadásra került az Országgyűlés által. A módosítás az eredetileg tervezetteknek megfelelően, 2023. január 1-jén fog hatályba lépni.

Ha az egyedi tranzakciós támogatást tapasztalt szakértőkre bízná, forduljon bizalommal a WTS Klient adótanácsadó csapatához! Állunk rendelkezésére.