Korábbi cikkünkben már bemutattuk a számviteli törvény egyik legfontosabb idei változásának, a halasztott adó hazai bevezetésének elméleti hátterét, jelentőségét és azt, hogy pontosan mit is jelent maga a halasztott adókövetelés vagy halasztott adókötelezettség fogalma.

A változás már a 2023-as évre is alkalmazható, ezért akik szeretnék megjeleníteni a könyveikben és beszámolójukban a vállalkozás jövőbeli társasági adópozícióját, már most élhetnek ezzel a lehetőséggel. A néhány napja, „gyorssegélyként” megjelent cikkünk mellett ezzel a mostani részletes útmutatóval is az ő kezükbe szeretnénk egy példákkal és hasznos információkkal ellátott gyakorlati segédletet adni.

Ezeknél a társaságoknál az adózott eredmény az adózás előtti eredmény és az adófizetési kötelezettség, valamint a halasztott adókülönbözet tárgyévi változásával egyezik meg.

Hogyan néz ki mindez a gyakorlatban?

Cikkünkben csak a magyar számviteli mérlegértékek és a társasági adó törvény szerinti nyilvántartási értékek (adóértékek) eltéréseire és az ebből adódó jövőbeli adóhatásokra koncentrálunk, a nemzetközi gyakorlat ettől eltérhet. Egy IFRS vagy más nemzeti beszámolási keretelvek szerint készült beszámolóban az adóhatásokat a magyar társasági adószabályok és nemzetközi / csoport számviteli szabályok különbözősége alapján kell feltárni.

Fontos hangsúlyozni, hogy Magyarországon a halasztott adó csak a társasági adó tekintetében értelmezhető, hiszen csak ennek az adónemnek van az adóalap-módosító tételeken keresztül évek között áthúzódó hatása. A halasztott adó alkalmazásának célja a társaság tényleges adóráfordításának meghatározása, azaz a tárgyidőszaki adó mellett a jövőbeli adóhatások elszámolása, hiszen ez eltérhet az adófizetési kötelezettségtől. Ennek alapja a következő három kulcsfogalom megkülönböztetése:

- Tárgyidőszaki adó: az adott időszak adózás előtti eredményéből kiindulva az adótörvény előírásai alapján számított fizetendő adó összege

- Halasztott adókövetelés: a jövőben levonható, bizonyos feltételek teljesülése esetén visszaigényelhető jövedelemadók összege

- Halasztott adókötelezettség: az adóköteles átmeneti különbségeken alapuló, a jövőben fizetendő jövedelemadók összege

Kezdeti lépések

Fontos, hogy a halasztott adó bemutatására vonatkozó döntést a társaság számviteli politikájában írásban rögzíteni kell. Erre 90 nap áll rendelkezésre.

A halasztott adó rendszere tulajdonképpen annak vizsgálatából áll, hogy a mérlegben szereplő eszközök és források mindenkori, kumulált adóalap-módosító tételeinek mekkora a halasztott adóhatása. Amennyiben egy módosításnak nincs jövőbeli adóhatása, akkor a halasztott adó hatásával sem kell foglalkozni. Halasztott adóhatása kizárólag a jövőben visszaforduló átmeneti különbségeknek van, ahol ez az adóhatás lehet halasztott adókövetelés vagy halasztott adókötelezettség.

Az adott üzleti év halasztott adójának megállapításához az első lépés a nyitó halasztott adókövetelés / adókötelezettség kiszámítása. Ehhez a korábbi éveket kell vizsgálni és a mérlegben szereplő eszközök és kötelezettségek könyv szerinti értéke és adóértéke közötti azon átmeneti különbözeteket kell azonosítani, amelyek a jövőben visszafordulnak. Az átmeneti különbözetekre az effektív adókulccsal számított érték lesz a halasztott adókövetelés vagy adókötelezettség.

A leggyakoribb átmeneti különbségek:

- A számviteli és a társasági adó törvény eltéréseiből adódó értékcsökkenési különbözet

- Követelések értékvesztése

- Céltartalék

- Fejlesztési tartalék

- Veszteségelhatárolás

Azok a különbségek, amelyek a jövőben nem fordulnak vissza, a felmerülés évében növelik az adóalapot. Ezek a végleges különbségek (pl. bírság, kapott osztalék), amelyek csak a tárgyidőszaki adóban jelennek meg, és nincs halasztott adó hatásuk.

A későbbiekben bemutatásra kerülő gyakorlat alapján meghatározott, előző évekből származó adóköveteléseket és adókötelezettségeket összevontan, nettó módon kell kimutatni. Ezt a nyitó halasztott adót az Eredménytartalékkal szemben kell felvennie a társaságnak. Mivel a halasztott adóból származó követelés vagy kötelezettség hosszúlejáratúnak minősül, ezért az eredménytartalék a Befektetett eszközök között kimutatott Halasztott adókövetelés vagy a Hosszú lejáratú kötelezettségek között kimutatásra kerülő Halasztott adókötelezettséggel szemben fog növekedni vagy csökkenni.

Adott évi halasztott adókövetelés és adókötelezettség megállapítása

A nyitó adat meghatározását, könyvelését követően a következő lépés az adott üzleti évre vonatkozó halasztott adó megállapítása. Ennek egyik lehetséges módszere a számviteli mérleg és az úgynevezett adómérleg közötti különbségek feltárása. A módszer lényege, hogy az egyes eszközök és kötelezettségek könyv szerinti értékét és adóértékét összehasonlítva számítjuk ki a halasztott adó nagyságát.

Az üzleti év során beazonosított könyv szerinti értékek és adóértékek közötti különbözetek kumulált összegének a várható nyereségadó-kulccsal (effektív adókulcs) számolt értéke lesz a halasztott adókövetelés vagy halasztott adókötelezettség, amelyet szintén összevontan és nettó módon kell könyvelni. Ennek során figyelembe kell venni az előző évi nyitó értékeket, hiszen az adott évi halasztott adókülönbözet a nyitó halasztott adókövetelés vagy adókötelezettség változásából keletkezik. Így előjeltől függően az alábbi könyvelések lehetségesek:

Az év végi ráfordítás és bevétel jellegű halasztott adókülönbözetek könyvelése előtt mindig meg kell vizsgálnunk a nyitó adatokat. Amennyiben az előző évi halasztott adókövetelés vagy halasztott adókötelezettség növekszik, akkor egyszerűen könyveljük a tárgyévi növekményt. Azonban, ha a korábbi halasztott adókövetelés után az adott üzleti évben halasztott adókötelezettség keletkezik vagy fordítva, akkor első lépésként visszafordítjuk a nyitó halasztott adókövetelést vagy adókötelezettséget a halasztott adókülönbözettel szemben, majd ezt követően történik ismét az adott évi halasztott adó elszámolása. Példaként, ha az előző évi halasztott adókövetelés után az adott üzleti évben halasztott adókötelezettség keletkezik, akkor az alábbi kontírozás szükséges:

Amennyiben az eszközök könyv szerinti értéke (KSZÉ) alacsonyabb, mint az adóérték, akkor halasztott adókövetelés, ha magasabb, akkor pedig halasztott adókötelezettség keletkezik. Kötelezettségek esetében ez épp fordítva alakul. Amennyiben a kötelezettség könyv szerinti értéke magasabb, mint az adóérték, akkor halasztott adókövetelés, ha alacsonyabb, akkor pedig halasztott adókötelezettség keletkezik. A fentieket az alábbi ábra jól szemlélteti:

Az alábbiakban egy-egy példán keresztül mutatjuk be, hogy a fent említett öt leggyakoribb átmeneti különbözet esetében hogyan alakul a halasztott adókövetelés, illetve adókötelezettség.

1. példa: A számviteli és a társasági adó törvény eltéréseiből adódó értékcsökkenési különbözet

Egy társaság tárgyi eszközt szerzett be, amelynek bekerülési értéke: 2 000 000 forint.

Számviteli törvény szerinti használati idő: 4 év (értékcsökkenés évente 500 000 forint).

Társasági adó törvény szerinti értékcsökkenési kulcs: 20% (értékcsökkenés évente 400 000 forint).

Adókulcs: 9%

A fenti eszköz esetében gyorsított értékcsökkenés-elszámolás történik. Számvitelben évente 100 000 forinttal magasabb értékcsökkenést könyvelünk az 1-4. évben, amelyet azonban az adótörvény máshogy kezel, emiatt az adóalapot meg kell növelni. Azonban az ebből származó adótöbblet átmeneti az eszköz teljes élettartamát figyelembe véve, mert a számvitelben elszámolt költségek a társasági adó törvény által elismertek, csak az adott évek között nem egyenlő mértékben kerülnek elosztásra. Ennek a különbségnek a kisimítására szolgál a halasztott adó.

Míg a tárgyidőszaki adóban csak a fenti eszköz adott évi adóhatása jelenik meg, a halasztott adó – figyelembe véve a jövőbeli hatásokat is – ellensúlyozza a tárgyévi adóráfordítás változásait, és kiegyenlíti azt. Az 1-4. év adótöbbletét hivatott ellensúlyozni a keletkező halasztott adókövetelés.

Az utolsó évben megszűnik a különbség a KSZÉ és az adóérték között, hiszen ekkor a KSZÉ és az adóérték is 0, így már halasztott adópozíciót sem lehet kimutatni. Ebből kifolyólag a halasztott adót erre az eszközre vonatkozóan vissza kell forgatni.

Lassított értékcsökkenés esetében értelemszerűen a fenti eset fordítottja áll fenn, mivel minden évben (1-4.) alacsonyabb lesz a számviteli értékcsökkenés, mint az adótörvény szerinti. Ilyenkor az 1-4. évben halasztott adókötelezettség keletkezik, amelyet az 5. évben szintén meg kell szüntetni.

Az eszközök esetében azonban nemcsak az eltérő értékcsökkenési kulcs, de a maradványérték is eltérést okozhat. Míg a számviteli törvény ugyanis lehetőséget biztosít a társaság számára maradványérték meghatározására, addig a társasági adó törvény ezt nem teszi lehetővé, így ennek szintén van halasztott adóhatása.

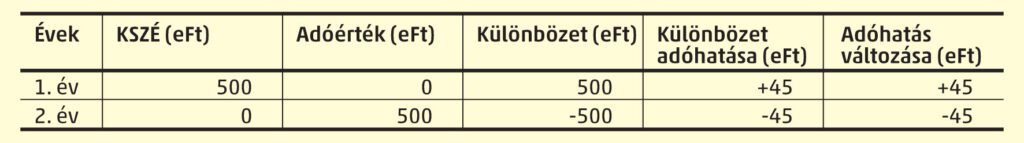

2. példa: Követelések értékvesztése

Egy társaság a vevőkövetelései kapcsán 500 000 forint összegű értékvesztést számol tárgyidőszakban. Következő évben, mivel befolyik a követelések összege, az értékvesztés feloldásra kerül. Adókulcs: 9%.

A társasági adó törvény nem ismeri el a nem behajthatatlannak minősülő vevőkövetelések értékvesztését, így a számvitelben elszámolt összeg a társasági adóalapot növeli. Ez azonban nem egy végleges adókötelezettség, hiszen amikor az értékvesztés visszafordul, vagy a vevőkövetelés behajthatatlanság miatt leírásra kerül, akkor ez az összeg levonhatóvá válik az adóalapból, és a halasztott adókövetelést megszüntetjük.

Fontos kiemelni, hogy függetlenül attól, hogy ebben az esetben egy éven belül visszafordul az adóhatás, hosszúlejáratú halasztott adókövetelés keletkezik a képzés évében.

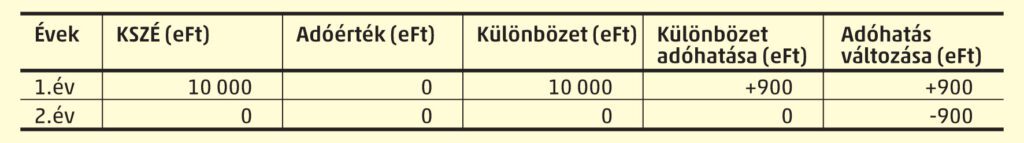

3. példa: Céltartalék

Egy társaság 10 000 000 forint összegű céltartalékot képez tárgyévben a jövőben várható kötelezettségekre. A következő évben ez a kötelezettség felmerül, a céltartalékot pedig feloldják. Adókulcs: 9%.

Jelen esetben a céltartalék, mint kötelezettség könyv szerinti értékének és adóértékének különbözetét vizsgáljuk.

A céltartalékképzésből származó ráfordítást nem ismeri el az adótörvény, így adóalapot kell vele növelni, míg a feloldás évében keletkezett bevétel adóalapot fog csökkenteni. Ezeket a hatásokat ellensúlyozza a halasztott adó. A céltartalék képzés évében halasztott adókövetelés keletkezik, míg a felhasználáskor ezt a halasztott adópozíciót megszüntetjük, tulajdonképpen az előző évi halasztott adókövetelést oldjuk fel.

4. példa: Fejlesztési tartalék

Egy társaságnál fejlesztési tartalék képzés történt 2023-ban 12 000 000 forint értékben, amelyet 2024. január 1-jén felhasználtak egy tárgyi eszköz beszerzésére. Az eszköz hasznos élettartama: 3 év (értékcsökkenés évente 4 000 000 forint). Adókulcs: 9%.

A társaság 2023-ban kevesebb társasági adót fizet, hiszen a megképzett fejlesztési tartalék adóalap-csökkentő tétel. Ezt az adót később rendeznie kell, jelenleg csak elhalasztja az adófizetési kötelezettséget, hiszen a későbbi években a vásárolt eszköz adótörvény szerinti értékcsökkenése az adóalapból nem lesz levonható. Az eszköz adótörvény szerinti értékcsökkenését már elszámoltnak kell tekinteni, adóértéke így a beszerzés pillanatától kezdve 0 forint.

5. példa: Veszteségelhatárolás

Egy társaság az első évi veszteséges működését követően pozitív eredménnyel zár két egymást követő üzleti évben. Az első évben adó szerint keletkezett veszteségével (15 000 000 forint a negatív adóalap) a nyereséges években módosítja, csökkenti adóalapját (6 000 000, majd 9 000 000 forinttal) a törvényben előírt feltételek szerint. Adókulcs: 9%.

A társaság tehát a veszteséges működéséből származó halasztott adókövetelését felhasználja a következő években.

Az elhatárolt veszteség esetében a jövőbeli felhasználhatóság egyben feltétele is annak, hogy a beszámolóban halasztott adókövetelés legyen kimutatható. Ez olyan mértékben lehetséges, amennyiben valószínű, hogy elegendő jövőbeli adóköteles nyereség fog rendelkezésre áll a társaságnál.

Halasztott adókövetelés és adókötelezettség a beszámolóban

A halasztott adókövetelés és a halasztott adókötelezettség könyv szerinti értéke: a halasztott adókövetelés számított értékéből az az összeg, amely várhatóan realizálódik a későbbi üzleti év(ek)ben. A halasztott adókötelezettség esetében a könyv szerinti érték megegyezik a halasztott adókötelezettség számított értékével.

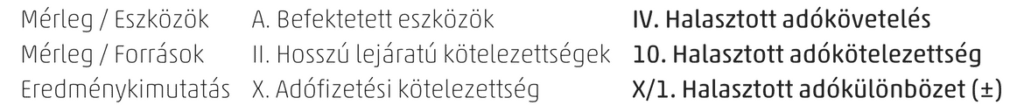

A beszámolóban való megjelenítés kapcsán fontos felhívni a figyelmet, hogy mind a számviteli törvény szerinti mérlegséma, mind az eredménykimutatásséma bővült az alábbi sorokkal:

A saját tőkét érintően is bekerült egy változás a számviteli törvénybe a halasztott adó miatt. Eszerint az eredménytartalékból a lekötött tartalékba át kell vezetni a halasztott adókövetelés mérleg szerinti értékét, így a halasztott adókövetelés osztalékkifizetési korlátként jelentkezik.

Továbbá a halasztott adókövetelések és a halasztott adókötelezettségek változását jogcímenkénti bontásban a kiegészítő mellékletben is be kell mutatni.

Amennyiben a témával kapcsolatban kérdése merülne fel, vagy szakértő segítségére lenne szüksége annak értelmezésében, hogyan alkalmazható, számítható és kezelhető a halasztott adó az Ön cégénél, forduljon bizalommal a WTS Klient számviteli tanácsadóihoz!